【快播报】MLCC大扩容时代

2022-06-21 05:49:57 来源: 每日财报网

自增量扩张和国产替代的叠加效应下,MLCC已经具备确定性的增长空间,产业链各环节均迎来β机遇。

电容是应用广泛的被动元器件,主要作用是充放电荷。根据电介质的不同,电容器可以分为陶瓷电容器、铝电解电容器、钽电解电容器和薄膜电容器等。陶瓷电容器因为具备体积小、电压范围大等特点 ,目前在电容器市场中占据超过一半的市场份额。

【资料图】

【资料图】

陶瓷电容器又可以分为单层陶瓷电容器(SLCC)、多层陶瓷电容器(MLCC)和引线式多层陶瓷电容。

其中多层陶瓷电容器是应用最广泛的基础电子元件,被喻为“工业大米”,根据前瞻产业研究院数据,多层陶瓷电容市场规模占整个陶瓷电容器的93%。

基本盘扩容

MLCC除具有电容器“隔直通交”的特点外,还具有体积小、电容量大、频率特性好、工作电压和工作温度范围宽、无极性等优点,是噪声旁路、电源滤波、储能、微分、积分、振荡电路等的基本元件,被广泛应用于消费电子、汽车电子、航天航空、船舶、兵器、医疗设备、轨道交通等领域。

根据智多星顾问数据,2020年,MLCC在移动终端、汽车、军工领域的应用占比分别为33.3%、13.8%、12.3%,合计占比约59.4%。目前来看,5G和智能电动车的普及将为MLCC带来新的增量空间。

在汽车领域,电动、智能和网联都是通过各种电子元器件组成的功能模块实现的,随着汽车产业的升级,车规级MLCC的需求不断增加。根据中国电子元件协会的数据,纯电动车的MLCC单车用量约为18000个,使用数量远超传统的燃油车。根据智多星顾问数据,2020年全球汽车用MLCC需求量约为3790亿只,同比增长9.1%;预计到2025 年全球汽车用MLCC需求量将达到4730亿只,五年平均增长率约为4.6%。

另一方面,车规级MLCC质量要求高,这势必会提升单品价值量。以MLCC的工作温度范围为例,消费类MLCC最高工作温度一般是85°C至125°C,但车规级MLCC一般要求最低125°C。此外,车规级MLCC的寿命要求也明显增加。消费类MLCC的寿命要求一般为3-5年,但是车规级MLCC的寿命要求15年以上。

5G通信技术的普及,带动消费电子被动元件需求增加。

根据新莱福招股书(申报稿),5G手机中MLCC单机用量将上升至1000颗以上,而传统手机的MLCC单机用量仅为290~350颗。根据村田的预测数据,随着5G的发展,智能手机、基站等对MLCC需求都将持续增长。

Paumanok的数据显示,2011-2019年,全球MLCC出货量由2.3万亿只增长至 4.49万亿只,CAGR约8.72%。根据智多星顾问的预测,到2025年,全球MLCC 市场规模预计将达到1490亿元,2020-2025年复合增长率约为7.9%。

把握扩产行情

从生产技术水平来看,全球MLCC厂商可以分为三个梯队:

第一梯队是以村田、TDK、太阳诱电为代表的日本企业,其产品覆盖小尺寸低容、小尺寸高容、大尺寸 低容和大尺寸高容四个领域,具备较强的技术与规模优势。

第二梯队是以三星电机、国巨、华新科为代表的韩国和中国台湾企业,MLCC产能规模较大,但技术水平相比日系厂商仍存在一定差距。

中国大陆风华高科、三环集团、宇阳科技、火炬电子、鸿远电子和微容科技等企业则位列MLCC第三梯队,在技术和规模两方面与一、二梯队均存在差距。

村田、三星机电等日韩企业深耕MLCC多年,凭借多年积累的材料、工艺、设备等积淀,在MLCC市场处于优势地位并占据较高市场份额。根据智多星顾问数据 ,2020年前五大厂商占据约79%的市场份额,其中高端产能集中在日系厂商。

在行业向好和国产化的背景下,本土企业扩产意愿强烈。风华高科拟投资75.05亿元用于投资建设“祥和工业园高端电容基地建设项目”,预计2024年达产,将实现高端 MLCC新增月产能规模约450亿只(新增年产能规模约5400亿只)。三环集团拟投资41.02亿元用于“高容量系列多层片式陶瓷电容器扩产项目”,项目达产后将新增MLCC 产能3000亿只/年。

国内 MLCC 生产企业相较于国外企业扩产幅度更大,将加快 MLCC 国产化替代进程,也将推动国内上游关联产业进一步发展。

任何一项产品和技术的普及首先都是生产设备的投放,此前高端的流延机、叠层机、六面检测机等 主要为日韩企业供应,随着国内MLCC产业的发展,以及国内企业技术的持续进步,国内MLCC设备商在某些环节逐步实现突破。

博杰股份旗下奥德维的六面检测机的检测速度已经超过1W颗/min,检测速度和精度均达到行业领先水平,有望快速实现国产化。

MLCC离型膜用于MLCC工艺流程中流延成型步骤,生产单层MLCC所消耗离型膜的面积与MLCC面积大致相当,根据中国电子元件行业协会、华经产业研究院数据,2021年全球MLCC离型膜需求预计为105亿平方米,到2025年需求量将达到120亿平方米。

目前MLCC离型膜市场主要由日韩企业占据,国内企业现已对 MLCC 离型膜及原材料 PET 基膜进行产业链一体化布局,未来有望加快离型膜国产化替代进程。

斯迪克于 2020 年投资建设年产精密离型膜1.5亿平方米的生产线,建设期 2 年;2021年斯迪克投资建设 2个年产 2.5万吨功能性PET 光学膜项目,建成后将实现离型膜原材料自给。洁美科技离型膜国产线月产能 1000 万平米,两条韩国进口宽幅高端生产线已于2021年1月投产,月产能共 700-800 万平米,年产 18000 吨光学级 BOPET膜项目预计 2021年10月试生产,计划经过2-3 个月品质提升后达到生产中高端离型膜的标准要求。

自增量扩张和国产替代的叠加效应下,MLCC已经具备确定性的增长空间,产业链各环节均迎来β机遇,投资者可以重点关注并及时把握。

为您推荐

精彩放送

热门文章

-

【快播报】MLCC大扩容时代

-

热讯:每日财报|君实生物拟募资39.69亿 齐翔腾达控股股东遭处罚

-

首批REITs将迎解禁 预计解禁总市值将达百亿元

-

年内已有9家A股宣布发行GDR 首批中瑞通GDR最快在7月发行

-

A股市场融资余额增多 融资资金净买入非银金融高达74.15亿元

-

快资讯丨禹洲集团,真正走到“旋涡”中央

-

热门:每日财报|石大胜华拟投资33.7亿投资电解液项目 金证股份董事拟减持4%股权

-

前沿资讯!新势力为何纷纷布局保险经纪行业?

-

北向资金看好后市持续买入 当前A股整体估值处于低位

-

当前热议!微拍堂IPO:毛利超七成,售假风波不断

-

热点评!木门行业变局,品牌转型如何寻求最优解?

-

新消息丨新东方在线直播火了!!股价飙涨100%

精彩图片

-

要闻速递:跨国公司“聚首”青岛 浪潮智能终端受关注

-

每日播报!全球连线丨低碳之旅 探访中国首个矿井水水域漂浮电站

-

每日看点!6月26日-27日,第二十四届中国科协年会欢迎您

-

【聚看点】许祖彦:孜孜“追光”六十年

-

【聚看点】巨型“恐龙腿”亮相昆明一商场

-

每日热闻!戴手套吃小龙虾还满手油 油是这样“穿”过手套的

-

每日观察!一颗来自火星的陨石或颠覆行星形成理论

-

每日速讯:农业农村部派出工作组和科技小分队指导抗旱保夏种促夏管

-

热头条丨新华全媒+丨黄河启动调水调沙迎接汛期

-

每日热讯!黑龙江最后一趟燃煤绿皮火车“退役”

-

焦点!构建“东数西算”一体化算力体系,需要怎样的存储能力?

-

前沿资讯!我国将新建8个国家大气本底站

热文

-

百事通!江苏扬州“人才科创驾驶舱” 整合资源推动三链深度融合

-

热消息:严查:关停!整改!多家猪企遭百万级罚款,猪企面临环保经营双重压力

-

热门看点:南方多地持续强降水 北方出现较大范围高温天气

-

热点聚焦:注意!7月下旬至9月,猪价首个高点可期

-

今日关注:猪价创新高带动猪板块上攻,小市值猪企更受机构青睐

-

今日报丨建信基金管理有限责任公司关于旗下管理的上海证券交易所上市ETF实施申赎业务多码合一的公告

-

今头条!国寿安保基金管理有限公司关于旗下管理的上海证券交易所上市ETF实施申赎业务多码合一的公告

-

前沿资讯!关于太平日日鑫货币市场基金恢复大额申购、转换转入及定期定额投资业务的公告

-

信息:关于中信建投医改灵活配置混合型证券投资基金增加北京度小满基金销售有限公司为代销机构并开通定期定额投资业务及开展费率优惠的公告

-

每日简讯:关于嘉实货币市场基金收益支付的公告(2022年第6号)

-

每日快讯!关于新增民生证券股份有限公司为建信潜力新蓝筹股票型证券投资基金销售机构的公告

-

微头条丨中邮创业基金管理股份有限公司关于旗下部分基金在和讯信息科技有限公司开通定投业务并参加其费率优惠活动的公告

-

热消息:安信基金管理有限责任公司关于旗下部分开放式基金新增国融证券股份有限公司为基金销售服务机构的公告

-

观天下!中邮创业基金管理股份有限公司关于 旗下部分基金在和讯信息科技有限公司开通定投业务并参加其费率优惠活动的公告

-

当前看点!上银基金管理有限公司关于旗下部分基金新增泰信财富为销售机构及参加费率优惠活动的公告

-

前沿资讯!前5个月 全国一般公共预算收入86739亿元

-

每日热门:钙钛矿太阳能电池寿命延至30年

-

报道:70个大中城市房价环比总体降势趋缓

-

快播:稳妥有序推进农地入市改革

-

最新快讯!稳妥有序推进农地入市改革 完善土地增值收益分配体系

-

焦点!构建“东数西算”一体化算力体系,需要怎样的存储能力?

-

前沿资讯!我国将新建8个国家大气本底站

-

【新要闻】国产操作系统中科方德发布融合生态新平台

-

快资讯丨禹洲集团,真正走到“旋涡”中央

-

今日看点:7部门印发方案推进减污降碳协同增效

-

每日观察!“智慧河长”防汛记

-

热门:每日财报|石大胜华拟投资33.7亿投资电解液项目 金证股份董事拟减持4%股权

-

前沿资讯!新势力为何纷纷布局保险经纪行业?

-

每日快报!北方多地高温破同期记录 专家解读高温天气对夏收夏种有何影响

-

观热点:湖南常德优化医保服务:推进异地结算 报销线上能办

-

焦点!哪些药品有望进医保?谈判药品如何续约?有答案了

-

通讯!受强降雨影响 广西多地出现洪涝

-

滚动:湖北启动“楚才计划” 培养中学科技创新后备人才

-

快看:多家猪企遭百万级罚款!养殖企业已面临经营与环保两座大山

-

当前焦点!今日猪市评析:涨价只会迟到,不会缺席,7-8月猪价会涨到最高峰!

-

今日要闻!爆雷!厦门银行借“养猪大王”2.2亿元,如今或拿不回

-

每日观点:06月19日猪评:持续发力!多地猪价连涨,业内分析:猪价涨到10元!

-

每日消息!06月19日猪价:利好来袭!多地猪价持续发力!

-

巴菲特午餐落下帷幕,孙宇晨慈善事业仍在上演

-

许知远蘑菇屋“打野” 容声WILL冰箱持续为海鲜蓄冷养鲜

-

DAO生态赛道中的光明传递者——HJU 全新生态即将上线

-

容声冰箱拉开世界杯预热大幕 “抖音618沸腾狂欢夜”引爆全场

-

REVA 数字改变世界, 科技引领未来。

-

一季度居民健康消费指数发布 养元饮品六个核桃解锁多重营养需求

-

杨梅物流解决方案再升级!顺丰助力仙居打造“中国杨梅第一品牌”

-

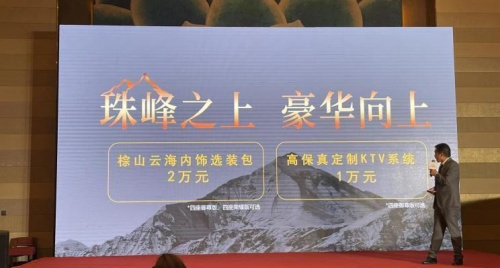

自我再进化,广汽传祺M8四座版全新内饰主题发布

-

Space酒吧罗聚:疑似联手小三玩“投资局”吸金,转移资产到境外

-

“棕山云海”内饰+高保真定制KTV系统,传祺M8豪华超越期待

-

中建投信托数只产品先后“触雷”,官方回应:“信托已打破刚兑”

-

质押贷款的特点是什么?质押贷款和抵押贷款的区别有哪些?