前沿热点:个人养老报表8 | 养老规划四大“心魔”要不得

2022-12-02 15:59:37 来源: 每日财报网

漫长的旅途中,绘出安全健康的人生报表,常常要跨越“道理都懂”和“开始动手” 之间的鸿沟。有一些“心魔”可能会阻碍和影响我们为养老早规划、早积累,我们需要正视它们、战胜它们。

即时回报偏好:更想拿“桌面上”的钱

心理学家做过一项测试,要求一群人做两道选择题:

(资料图片仅供参考)

(资料图片仅供参考)

1、 现在拿到100美元,还是一个月之后拿到120美元。

2、 12个月之后拿到100美元,还是13个月之后拿到120美元。

第一题,大多数人选择了现在拿到100美元,虽然等一个月收益就能高20%;大多数则在第二题选择了13个月之后拿120美元。

这个测试告诉了我们,“远见”往往知易行难,“眼前回报”的吸引力是强大的。而当桌面上没有“立刻就有回报”的选项时,人们的行为才会更加理性。

养老储备是“留给数十年后的自己”的礼物,更想拿“桌面上”钱的偏好,会弱化人们的决策理性和提早启动养老储备的决心。

“舒适”的拖延:不想改变

当人们面对未来不确定事件时,总是会努力忽视或者贬低这件事的重要性,以此为借口,沉溺于当前的享受。减肥塑身、戒烟戒酒,都会遭遇这样的心态。当面对发生在几十年后的退休养老需求、面对从传统理财向养老金组合切换时,这种心态或许会更加明显。

对不确定性的恐惧和回避,以及对“保持原样”的偏好,导致人们也不愿对养老规划做出改变,或者干脆对即将面对的养老需求视而不见,在“舒适”的拖延中,白白流逝了储备资金、利用复利效应的大好时光。

确定性偏好:你要告诉我一定能赚多少

要提高养老金账户的中长期投资回报,需要开展多元资产配置,账户的投资收益无可避免会出现波动,甚至可能出现亏损。对一些小伙伴而言,“赚200元的快乐远不能抵消损失100元的痛苦”,参与企业年金、个人养老金计划常常希望能够“一定保本”,“一定可以获得X%回报”,而当这样的承诺不可能呈现在面前时,或者在频繁查看账户投资收益的过程中(查看次数越多,看到的阶段性波动和损失也越多),容易产生怀疑、动摇甚至恐惧心理,最终减额参与、拒绝参与或者提前退出养老金计划,从而失去长期增厚养老储备的机会。

信息过载和惯性决策:嫌太麻烦,只想“躺平”

选择太多可能会导致无法做出选择。有一项著名的消费行为研究显示,商场里陈列简约的货架比琳琅满目的货架,更容易吸引顾客快速完成采购。

养老财务规划时常也是一样,你一言我一语,众说纷纭,信息多、选择多、产品多、策略多,会让人不知所措,抵触去深入了解、分析、比对,选择和优化最适合自己的方案。结果导致有些人或视而不见,或墨守成规、随波逐流,未能及时进行适当的规划决策。例如,因选择焦虑而直接放弃,升职加薪时没有及时提高积累金额,当还是“小鲜肉”时权益资产配置比例过低等等,最终追悔莫及。

总而言之,谈及个人养老规划,大家一般首先会联想到的是“金融”、“理财”、“计算”、“配置”、“避税”等等关键词,其实从另一个层面看,这更是一场心态和意志力的较量,甚至是反直觉的考验,需要更多的耐心和恒心,需要克服惰性、惯性和非理性。让我们尽早动手,用自制力、自控力,在生命周期中延期消费,精心规划,完成一项长期、艰难但正确的“工程”,交出一份完整、安全、稳健、靓丽的人生报表!

(以上信息来自易方达投资者教育基地)

声明:本资料仅用于投资者教育,不构成任何投资建议。我们力求本材料信息准确可靠,但对这些信息的准确性、完整性或及时性不作保证,亦不对因使用该等信息而引发的损失承担任何责任,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。基金有风险,投资需谨慎。

为您推荐

精彩放送

热门文章

-

前沿热点:个人养老报表8 | 养老规划四大“心魔”要不得

-

世界即时看!业绩漂亮的药明康德 为何留不住“变心”的股东

-

科技成长旗手向伊达掌舵 银华创新动力优选12月1日起发行

-

环球今亮点!个人养老报表7 |“四步走”制定个人养老金规划

-

舍得酒业的“老酒战略”只是一个故事

-

三季度净利润仅剩290万,小牛电动何以越跑越慢?

-

环球热议:红豆集团荣获2022“金桥奖·年度杰出社会责任企业”等两项荣誉

-

双轮电动车产能突破200万量,绿源集团的代价是什么?

-

世界简讯:首批北证50指数基金获批!值得买吗?最全分析来了

-

捷信加速ESG战略落地,提升企业现代绿色治理水平

-

个人养老金来了!公募基金优势凸显,东方基金加速布局

-

个人养老报表6 | 个人养老金税收优惠到底能省多少钱?

精彩图片

热文

-

全球观焦点:信用卡无力偿还会被判几年的?法院怎么判?

-

天天播报:金沙江上游清洁能源基地首个电站全部机组投产发电

-

世界短讯!南水北调中线工程启动2022—2023年度冰期输水工作

-

微众银行隐私计算助力医疗数据流通,合作构筑科创平台协作新生态

-

北京鸿宇信安王恩惠:关注行动不便老人的养老问题

-

3D打印机市场规模增长迅速 航空航天是主要应用领域

-

每日快看:国内黄原胶生产企业仍占据主导地位 市场发展前景依旧向好

-

全球新动态:低碳脂肪胺行业集中度较低 市场产值呈逐年大幅递增趋势

-

焦点快报!试验机产品技术含量有所提升 国产试验机市场份额不断增长

-

房产中介市场规模急剧下滑 本土企业面临巨大冲击

-

世界要闻:网贷信用卡无力偿还怎么办?会坐牢吗?

-

天天速看:假如还不起信用卡怎么办?被银行起诉怎么办?

-

天天热消息:信用卡逾期影响孩子上学吗怎么办?影响办ETC吗?

-

如果实在还不起信用卡怎么办?被银行起诉怎么办?

-

焦点热议:建行信用卡逾期怎么协商减免利息,逾期不还会有什么结果?

-

要闻:工信部公布45个国家先进制造业集群名单

-

当前快讯:保一泓清流入淀 河北保定筑牢白洋淀上游生态屏障

-

湖北恩施:“设施蔬菜”兴乡村

-

天天报道:哈尔滨冰雪大世界冰建施工有序展开

-

业内分析:随着稳增长政策效应显现 PMI有望回升

-

科技成长旗手向伊达掌舵 银华创新动力优选12月1日起发行

-

第三届中国(铜陵)先进结构材料产业高质量发展与城市创新资源配置高峰论坛召开

-

环球微速讯:云南新增22项政务服务“跨省通办”事项

-

环球观察:贡献全省80%工业总产值!贵州开发区高质量发展取得重要成效

-

50亿元纺织鞋服产业纾困贷发放完毕 惠及全省280多家纺织鞋服企业

-

快看点丨前10个月福建省对东盟进出口同比增长13.2%

-

环球关注:1月至10月安徽省限额以上单位消费品零售额同比增长2.4%

-

Polartec隆重宣布2022 APEX Awards获奖名单

-

股票猛烈打压是什么意思?股票为什么会急速拉升?

-

华谊兄弟老板是谁?华谊兄弟上市时间是什么时候?

-

长江投资上市日期是何时?长发集团长江投资实业股份有限公司公司简介

-

腾讯是哪个国家的?腾讯是中国的吗?腾讯相关介绍

-

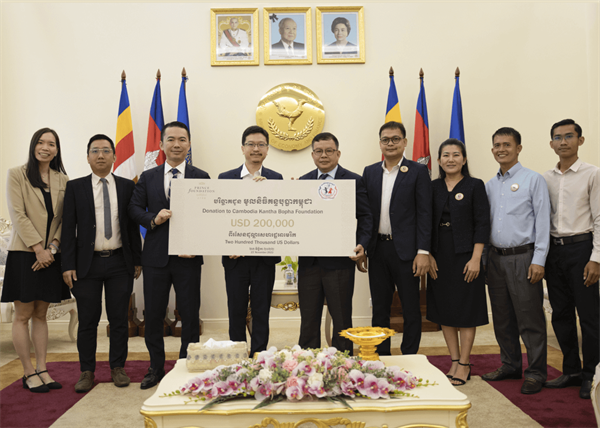

太子慈善为提升柬埔寨儿童健康水平奉献爱心

-

君品谈 | 宗庆后:以人为本,立字生焉

-

下沉市场的故事,瑞幸咖啡真的讲明白了

-

期货价格为负是什么意思?期货可以亏成负数吗?

-

网上股票交易系统是什么?使用网上股票交易系统的基本步骤

-

中国的企业家有哪些?当代商界风云人物有哪些?

-

常用的选股公式有哪些?选股公式使用方法相关介绍

-

麦卡利斯特、阿尔瓦雷斯破门梅西失点 阿根廷2-0波兰小组头名晋级16强

-

客户服务挂心头 社区金融进万家 —江苏银行北京分行着力提升服务水平,提高客户满意度

-

社交媒体作为信息分发中心 涵盖范围较为广泛

-

快看:男士护肤品市场规模逐年增长 市场消费力也在不断提升

-

折叠家具市场规模不断增长 线上销售占比不断提高

-

今亮点!火电装机容量持续增长 监管措施层层加码

-

天天观焦点:纺织业面临数字化转型挑战 我国纺织业市场向海外转移

-

环球观焦点:2022年自然指数-科研城市排名:北京连续6年位居第一

-

环球最资讯丨浙江丽水发现16个新物种

-

“千眼天珠”,观天逐日在稻城

-

霍尔果斯口岸今年新增19条中欧班列线路