新单保费大增、内含价值破两千亿,太平人寿高质量发展再进一步 快看点

2023-03-30 15:11:20 来源: 每日财报网

太平人寿作为中国太平价值成长的龙头、高质量发展的旗舰,在去年依旧透露出超乎行业的朝气,显然是在转型方面蹚出了走向光明的路。

(资料图片)

(资料图片)

平心而论,2022年保险业的基调依旧是相当艰难——保费增长乏力、投资收益滑落,以及与之互为因果的种种,如行业投资端、负债端压力上升。但业内各市场主体亦在逆境中努力,林林总总的成绩不断涌现。

面对去年复杂的挑战,3月28日,中国太平保险控股有限公司(简称“中国太平”,00966.HK)交出了一份稳健的成绩单。去年全年公司总保费收入2650亿港元,同比增长0.9%,人民币口径下增长4.6%;总资产达14094亿港元,较2021年末增长2.2%,人民币口径下增长11.7%。与此同时,股东应占溢利27.97亿港元,股东应占每股总内含价值55.11港元。

其中,太平人寿原保费收入首次突破1500亿元,同比增长3.6%。内含价值较2021年末增长1.1%至2426.27亿港元,同比增长10.4%,首次突破2000亿元人民币。

可见,净利润之余的其他更多方面重要指标,太平人寿还是非常出色的。由此不难看出,行业承压的大趋势下,太平人寿依旧相当平稳,高质量前行的画卷正在逐步展开。

高质量底色:核心价值指标居行业前列

对于太平人寿来说,去年一大亮点就是新单高增,这也体现了逆境中的高质量发展底色。

去年1500亿元的原保费收入中,新单保费同比增长20.0%,其中个险新单保费同比增长达28.6%,银保新单保费同比增长29.7%。

与此同时,2022年公司代理人每月活动人力人均期缴保费由2021年的1.3万元上升至1.32万元。银行保险渠道方面,保费由上年449.43亿港元上升9.4%至491.51亿港元。

其中,银保续年期缴保费由2021年的355.49亿港元增加至373.80亿港元,上升5.2%,续保率稳居行业前列。个人代理及银行保险渠道第13个月保费继续率分别为93.0%及96.7%,而第25个月保费复合继续率则分别为91.8%及96.1%。

基于去年的复杂形势,行业新单保费增长面临压力的背景,太平人寿的表现充分反映了大型险企在市场恢复阶段的快速调整能力,以及保险代理人队伍稳定的基础作用。

此外,太平人寿的新业务价值非常亮眼。要知道,新业务价值是以精算方法评估的过去一年售出的人寿保险新业务所产生的经济价值,也是折射寿险业务含金量的关键指标,表现取决于新业务销售情况和公司长期运营效率。

2022年,太平人寿以人民币计量的新业务价值为66.62亿元,整体新业务价值率为18.7%;其中个险新业务价值率为24.9%,银保新业务价值率为5.6%;个险、银保四项继续率连续多年稳居行业领先地位。

究其根本,在变幻的市场环境下,太平人寿一方面通过精细化管理,加强科技创新应用,赋能代理人管理和服务,得以不断提升人力增长和质态指标优化,为业务增长奠定了良好基础;另一方面,在健康险市场回落的情况下,及时把握市场机遇,以高价值保障型产品作为突破口,取得了良好的业绩。

生态圈延伸:推动保险主业转型上岸

在大的趋势上,我国人口老龄化正以肉眼可见的速度加剧。

可以说,养老不仅与经济民生息息相关,还关系着国家未来的发展。因此,不论是源自政策面加持还是社会公众的期盼,于险企而言,如何通过保险更好地保障人们的养老生活,就是目前面临的关键课题。

这方面,早在2014年,中国太平就已进军养老产业,后于2017年定位“轻重并举”战略,推动养老社区在全国区位的布局。

“十四五”以来,中国太平把打造“保险+医康养”生态圈和“保险+金融科技”生态圈作为战略发展重点,统筹推进保险、投资、生态圈协同发展战略布局,生态圈建设也成为中国太平近年的主攻方向。

基于生态圈的建设,太平人寿已从过去提供单一的疾病、意外等风险保障,到现在提供健康医疗、养老服务、子女教育、财富配置的一站式解决方案;从过去提供个人保障,到现在立足全生命周期、提供以家庭为单位的综合性保障计划;从过去以线下作业为基础的金融保险服务,到现在以数字化智能化为支撑、线上线下医康养融合的全生态配套服务。以升级“产品+服务”模式,形成对客户差异化的供给,有效满足多层次客户的需求。

中国太平总经理尹兆君在业绩发布会上表示,截至2022年底,中国太平“自建+合作”养老社区已达到32家,服务网络覆盖21省27市,地域上实现东南西北中全覆盖,功能上医养、康养、旅养相贯通。

《每日财报》还关注到,中国太平通过“自建+外联”延伸服务的广度和深度,发起成立了中国太平医康养生态联盟和中国太平金融科技生态联盟,与国内众多医疗健康养老和科技企业携手共建“保险+服务”生态圈。

截至目前,中国太平医康养生态联盟成员单位数量增至19家,涵盖精准医疗、健康管理、健康科技等领域领先企业,并成功投资了圆和医疗、大专家、远盟康健等企业。值得注意的是2022年,医康养赋能成为太平人寿个险新单快速增长的主要推动力。

财险扭亏为盈 综合成本率创境内复业最优水平

财险方面也不示弱,2022年太平财险通过优化组织体系、重塑盈利能力等措施一举扭亏为盈,盈利同比增加9.5亿元。实现保费收入329.21亿港元,其中,车险保费收入209.84亿港元,水险保费收入6.75亿港元,非水险保费收入112.61亿港元。

《每日财报》留意到,2022年太平财险综合成本率为99.5%,同比优化6.4%,创境内复业以来最优水平,车险续保率提升达6.5%。截至2022年末,太平财险总资产477.19亿港元,较2021年末增长8.5%。

太平财险表示,将抢抓市场增量机遇,积极布局新能源车险市场,积极开发创新绿色保险、“两新一重”相关产品;同时,提升创新产品定价和风险管理水平,优化定价策略,强化费用管理,扩大降本增效成效。

背靠多个优异的业绩指标,中国太平表示,集团一直实施高质量发展战略,坚持稳中求进、守正创新、价值导向,保险业务平稳健康发展。

于其他方面,近年来中国太平还在不断地创新并完善多层次绿色金融发展体系。2022年,集团更加重视落实“双碳”战略,将ESG纳入战略规划,构建全系统自上而下的ESG治理架构和执行体系;建立ESG指标体系,强化数据驱动,多措并举夯实集团ESG治理基础,提升可持续发展能力。显而易见,中国太平一直在履行社会责任,更承担起了大公司担当。

最后,以目前行业发展而谈,我国寿险市场其实远未饱和,还有巨大的发展空间。但“老办法”很难获得新市场,这也是业内都清楚的,所以市场主体必须坚定转型。而太平人寿作为中国太平价值成长的龙头、高质量发展的旗舰,在去年依旧透露出超乎行业的多方面朝气,显然是在转型方面蹚出了走向光明的路。

标签:

为您推荐

精彩放送

热门文章

-

新单保费大增、内含价值破两千亿,太平人寿高质量发展再进一步 快看点

-

今日播报!煤场截断万亩林场水源,林场主跪地求供水

-

等待IPO四年之久,顺德农商行上市之路变顺了吗?-天天热议

-

保险观察|中国太保:2022年“期末考”喜忧参半|全球新视野

-

每日速读!擅自拨付商品房预售资金 湖南暂停与渤海银行资金监管合作

-

焦点滚动:卓越商企服务2022年年报:规模再上新台阶,持续开拓新赛道

-

每日简讯:阳光财险:做优“长护”服务 守护“失能”人生

-

天下车智|昔日SUV亚军如今名落孙山,途观销量为何大不如前? 当前通讯

-

冲刺A股两年的湖州银行,IPO梦何时能圆? 世界播报

-

原料成本上涨盈利能力下降,“化学茅”万华化学停不下扩张步伐

-

960万平方公里,哪里首先成“中国宝宝的专属奶源地”

-

连续增聘基金经理,陈金伟或将离职?宝盈基金人才不足问题凸显

精彩图片

-

“三零”引领+“三跨”驱动的电力生产准备模式创新与实践

-

天天速看:航天科工203所一室获评2022年度二院优秀青年突击队

-

广湛铁路漠阳江特大桥(60+96+60)米连续梁顺利合龙|聚焦

-

前沿资讯!“慧眼”“极目”精确探测最亮伽马射线暴

-

快闪|快上车!2023年国际汽车新材料大会即将启航

-

“慧眼”“极目”精确探测最亮伽马射线暴_今亮点

-

世界今日报丨忽冷忽热,天气“变脸”为何如此之快

-

中国石油2022年营收3.2万亿元 创历史最好经营业绩

-

中汽协:乘用车电动化和智能化为商用车转型提供可借鉴经验_环球快播报

-

2023芜湖数字创意产业暨春季文旅消费推介会在京举办|天天滚动

-

要闻速递:严慎细实 严控质量——航天科工203所九室加强质量管理侧记

-

中科院发布迄今最亮伽马射线暴科研成果 中国先进探测设备引关注

热文

-

借呗逾期一年多了怎么处理?有哪些影响?-每日速讯

-

环球速讯:信用卡逾期没钱还最好的处理方法?逾期十多天会怎么样?

-

速派/柯迪亚克等 斯柯达2023新车规划曝光 观察

-

河北省出台方案 推动环京地区协同养老项目建设

-

山西今年确保脱贫劳动力就业规模稳定在95万人以上 世界看热讯

-

法国考驾照太贵太难 政府拟进行改革|世界百事通

-

内蒙古“一湖两海”水质指标总体向好

-

外媒:中巴已达成协议,使用本币而非中间货币美元开展大规模贸易 热议

-

今亮点!福建省四区入围全国创新百强区

-

厄瓜多尔山体滑坡已致13人死亡67人失踪|全球今日报

-

快播:2022江西年度十件经济大事、十大经济人物、领军企业揭晓

-

日方有关人员在华被依法采取刑事强制措施,中国驻日大使回应

-

全球焦点!花呗逾期暂时无力还款应该怎么解决?无力偿还怎么解决?

-

每日快播:网贷逾期额度清零多久会恢复?不小心逾期了怎么办?

-

平安信用卡分期手续费怎么算?分期手续费高吗?

-

前沿资讯!“慧眼”“极目”精确探测最亮伽马射线暴

-

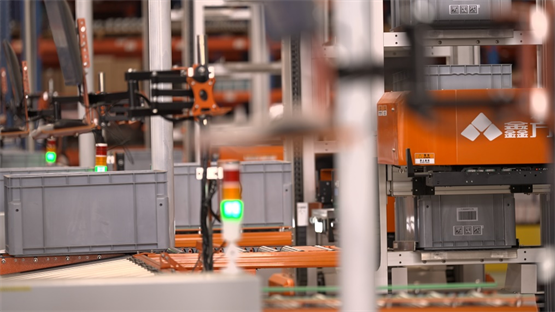

鑫方盛:以仓储带动工业品供应链智能化升级

-

利宝保险积极开展“3·15”消费者权益保护教育宣传周系列活动

-

菲卡来了,优雅就来了

-

粤电力A3月30日快速上涨-天天讯息

-

焦点热文:养猪场飘出柚花香,未来还计划向年出栏100万头猪苗目标冲刺

-

视焦点讯!“任意拘押帝国”严重践踏人权(钟声)——美国已成为全球人权发展的搅局者和阻碍者②

-

环球动态:三种跨境电商出口模式落地港珠澳大桥口岸

-

韩总统府:日本福岛水产绝不会进入韩国市场 热点在线

-

世界银行首次在香港发行巨灾债券

-

外媒:乌军承认俄军在巴赫穆特之战中取得进展

-

澳门旅游学院学生国旗队到中国人民解放军驻澳门部队受训_天天要闻

-

匈牙利暂停批准瑞典加入北约程序 世界球精选

-

1至2月河北港口货物吞吐量达2.08亿吨 创历史同期新高

-

美国再现校园枪击案 纳什维尔居民:为什么没人对孩子的死负责

-

河北五年完成营造林4161万亩 全省森林覆盖率达35.6%

-

湖北潜江:春风送“岗”为企业用工保驾护航-天天短讯

-

快看点丨建行信用卡分期怎么提前还款?不小心逾期了怎么办?

-

交通信用卡逾期协商专员电话号码多少?逾期会被起诉吗?|当前独家

-

房地产市场预期正在改善

-

截至二〇二二年底 全国登记在册企业超五千万户

-

快闪|快上车!2023年国际汽车新材料大会即将启航

-

“慧眼”“极目”精确探测最亮伽马射线暴_今亮点

-

世界今日报丨忽冷忽热,天气“变脸”为何如此之快

-

第三届全国装配式机电年会暨装配之星发布活动在武汉举办

-

演绎“术后程控”最优解,景昱医疗荣获科技创新二等奖!

-

国泰君安:把握市场预期低点 布局航空超级周期

-

浙江小山村里的“郁金香王国”|观察

-

【全球聚看点】算力“突围” 山东筑牢经济发展“数字底座”

-

简讯:埃尔多安:普京可能会在4月到访,参加由俄承建首座核电站落成典礼

-

环球关注:无锡:“围坐议事”解民生难题

-

叙利亚军方:大马士革周边地区遭以色列空袭 两人受伤

-

北京延伸就业服务,百企千岗辐射河北

-

美国会参议院表决废除“伊拉克战争授权法”|世界速看

-

推动地方特色食品产业迈向高端